Er du CFO i en Software-as-a-Service- (SaaS-) eller abonnementsforretning? I så fald tænker du sikkert en del over, hvordan du let kan opdatere dine forecastmodeller og opretholde en høj grad af sikkerhed, og hvordan du kan fortælle dine investorer, præcist hvor du er næste kvartal. Alt sammen ting, som et cloud-baseret planlægnings- og analyseværktøj vil kunne hjælpe dig med. Og i artiklen her kan du blive klogere på hvordan.

En ny generation af finansielle planlægnings- og analyseværktøjer er kommet på markedet i de seneste år.

Cloud-baserede, integrationsklare og – ikke mindst – brugervenlige applikationer, som hjælper virksomheder med at digitalisere deres planlægningsprocesser.

Værktøjer, der gør det muligt at imødekomme SaaS- og abonnementsforretningers behov uden at gå på kompromis med kvaliteten eller gennemsigtigheden.

Det gør de ved at hjælpe dig med at ...

- Modellere ‘annual recurring revenue’ (ARR), ‘total contract value’ (TCV) og ‘churn’

- Udføre en nem og dynamisk salgsplanlægning

- Integrere sig med CRM og andre abonnementsplatforme

- Beregne ’cash burn’

- Give gode rapporteringsmuligheder.

Det rette cloud-baserede planlægnings- og analyseværktøj gør altså, at du kan gå i gang med at udarbejde dit forecast med organisationens ARR, TCV og churn for de kommende perioder uden panderynker og med rolig hvilepuls.

Herunder præsenterer vi dig for fem funktioner, vi mener gør investeringen i et cloud-baseret planlægnings- og analyseværktøj til en god ide.

1: Du får scenarieplanlægning i detaljen

Vi behøver vist ikke fortælle, at vi lever i de uforudsete krisers tid. En tid, hvor det eneste forudsigelige er, at det uforudsigelige vil ramme din organisation og trække et hjulspor af konsekvenser efter sig.

Heldigvis kan mange nye finansielle planlægnings- og analyseværktøjer gribe den presbold ved at koble en scenarieplanlægningsfunktionalitet med kraftige modelleringsmotorer.

Den kombination gør det nemlig nemt for dig at dreje på nøgleparametrene, så du kan kortlægge konsekvenserne i kroner og øre.

Det kan være, at du vil se nærmere på effekten af et nyt initiativ, der skal identificere og indlede forhandlinger med kunder, som er på vej ud ad døren. Eller måske vil du reducere din gennemsnitlige ’customer acquisition cost’ (CAC).

Og det er ikke kun nøgletal, der er tale om her. For parametrene slår igennem helt nede på produkt- og kontraktniveau, hvilket du kan følge op på, så snart de realiserede tal bliver tilgængelige.

Endelig bliver det overskueligt at sammenligne den finansielle plan med de seneste tal fra diverse systemer. Det giver dig mulighed for at følge op på uventede afvigelser – fx hvis en kunde opsiger en vigtig kontrakt.

Ved at anvende en god finansiel planlægnings- og analyseløsning kan de nævnte øvelser gå fra at være tidsrøvere for hele din afdeling til at være en indsats fra en enkelt medarbejder. Undersøgelser på området viser, at tidsindsatsen i planlægningsprocessen per medarbejder oftest kan reduceres med op til 60%.

Og dem, hvis primære ansvar er at behandle data, slipper helt for at kaste krudt efter det.

Du kan endda opnå alt det overstående uden risiko for at komprimere de eksisterende forecasts eller budgetter, som det oftest er tilfældet med Excel-løsninger.

Desuden bliver sammenhængen mellem forskellige aktiviteter i organisationen og de finansielle resultater tydeliggjort. Det bliver nemt at se, hvordan HR’s ansættelsesplan afspejles i lønomkostningerne, hvordan marketing- og salgsaktiviteter kobles med den fremtidige omsætning osv.

For ofte kan sammenhængen mellem de operationelle dagligdagsaktiviteter og det finansielle være ret mudret – og det kan et finansielt planlægnings- og analyseværktøj afhjælpe.

Hvis du kan tydeliggøre forbindelsen mellem finansafdelingens forecast og diverse afdelingers aktiviteter, er forståelsen for processen som regel langt større hos de involverede. Og sidst – men ikke mindst – bliver finansafdelingens forståelse for forretningen også større, givet at forretningen som helhed kan involveres som inputgivere.

”Med det rigtige værktøj vil du derfor kunne eksekvere på din salgsplanlægning uden at forberede, sende, indhente og sammenflette et hav af komplekse regneark.”

2: Du får intuitiv salgsplanlægning (også for ikke-talnørder)

En ambitiøs salgsplan, der er let at følge op på, er en del af fundamentet i enhver SaaS-forretning. Så evner du at opbygge en proces, som er brugervenlig, gennemsigtig, sikker og effektiv, har du leveret på én af økonomiafdelingens nøgleopgaver. Og langt de fleste cloudbaserede planlægningsværktøjer tilbyder en skræddersyet funktionalitet, som understøtter netop det.

Med det rigtige værktøj vil du derfor kunne eksekvere på din salgsplanlægning uden at forberede, sende, indhente og sammenflette et hav af komplekse regneark. I stedet laver du et input-ark direkte i værktøjet, hvor du logger alle brugerhandlinger, og hvor det kun er finans, der kan bearbejde alle logikkerne.

Derefter kan du dele input-arket med andre i organisationen via et link. Så snart input-arket er udfyldt, bliver alle de overbyggende beregninger opdateret med det samme, og tallene opgives i det helt rigtige format – klar til, at finans og resten af forretningen kan justere og forhandle dem.

Det betyder, at planlægningsprocessen går meget hurtigere, da du skærer den tid væk, du ellers ville bruge på at håndtere inputtene manuelt.

Kigger vi på top-down-planlægning, er der også mange fordele at hente. Det bliver nemt at håndtere, hvordan du skal fordele de overordnede forretningsmål ud på bl.a. sælgere, produkter og tidsperioder – og du kan opsætte fordelingen nøjagtigt og dynamisk med udgangspunkt i de historiske data.

Det bliver noget nemmere for dig at dele information, når du kan give forskellige brugere begrænset adgang til systemet, og de kan være med til at verificere eller forhandle deres mål.

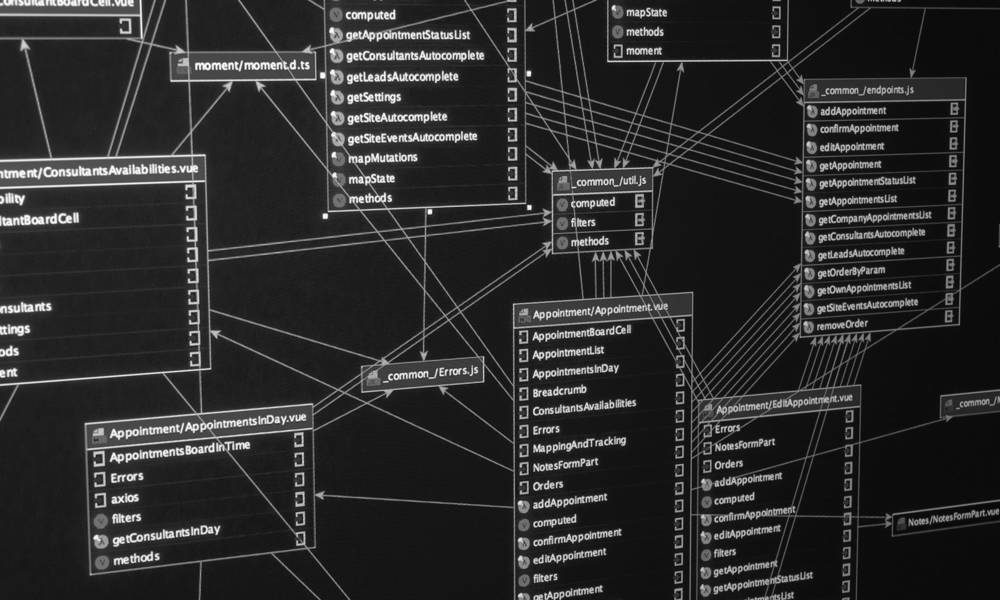

3: Du får samspil med øvrige systemer

Et forecast eller budget er kun så godt som det datafundament, det bygger på. Derfor er det et kritisk konkurrenceparameter for planlægnings- og analyseafdelingen i finans at kunne opdatere et forecast effektivt og at kunne rapportere på de realiserede tal. Det er med andre ord alfa og omega, at den underliggende proces for at indhente og bearbejde data kører effektivt.

Nyere finansielle planlægnings- og analyseværktøjer er bygget til at være både åbne og medgørlige, når det handler om data fra andre applikationer. Og rent teknisk bliver det endda nemmere og nemmere at opsætte disse integrationer år for år.

Med enten en fast planlagt frekvens eller et enkelt klik kan du hente de seneste informationer fra fx Salesforce eller Zendesk og importere dem direkte til dit finansielle planlægnings- og analyseværktøj uden hjælp fra en tech-savvy kollega.

Finder du fx ud af, at et vigtigt lead lige er blevet indtastet i CRM-systemet, eller at værdien af en kundes kontrakter bliver nedjusteret, vil du med få klik kunne udføre en komplet opdatering af virksomhedens finansielle udsigter. Og du vil endda have mulighed for at overvåge fx genforhandlinger af kontrakter med en økonomisk vægtning af de potentielle udfald.

Det er et vigtigt skridt på økonomiafdelingens rejse mod rollen som business partner at automatisere og effektivisere bevægelsen af data imellem systemer. Det er nemlig grundlaget for at kunne svare på kritiske spørgsmål i relation til strategiske beslutninger og for at belyse muligheder og risici, som i mange tilfælde ellers kan ’flyve under radaren’, hvis rapporteringen og beslutningsgrundlaget er baseret på forældede data.

4: Du kan holde øje med dit 'cash burn'

Et af de steder, hvor SaaS- og abonnementsforretninger – især dem med finansiering fra investeringsfonde – adskiller sig fra andre virksomheder, er ved at have et stort fokus på organisationens brug af likvide midler. Hvad skal der til, for at organisationen finansielt kan stå på egne ben? Og hvornår opstår behovet for en ny investeringsindsprøjtning?

Disse to spørgsmål bliver genbesøgt gang for gang, men ikke altid som en del af den faste rapportering. Og modelleringen af svarene er ikke nogen nem opgave.

Her kan et planlægnings- og analyseværktøj også være med til både at spare tid og højne kvaliteten af finansafdelingens leverancer. Hvis logikkerne bag cashflowet er opsatte, og data er opdaterede, kan du nemt skrue op og ned for de relevante parametre – såsom DSO, nedskrivninger af udstedte fakturaer m.v. – så du kan levere et præcist forecast eller budget.

Så med det rigtige planlægnings- og analyseværktøj kan du hurtigere få produceret likviditetsanalyser, svare på konkrete spørgsmål fra organisationen og danne et overblik over tilgængelige midler i fremtiden.

Og du kan stole på, at alle ændringer i både det finansielle planlægnings- og analyseværktøj og understøttende systemer slår igennem med det samme. Så du sparer tid i en travl planlægningsperiode.

5: Du kan rapportere så meget, du orker

Når måneden er lukket, budgettet er godkendt, eller forecastet er udformet, er det tid til at rapportere videre. Og det er oplagt at anvende planlægningssystemet sammen med rapporteringen, fordi planlægnings- og analyseværktøjer indeholder et komplet sæt data for både realiserede og planlagte tal.

Og som med de andre leverancer, vi har nævnt i artiklen her, er kombinationen af aktualitet, fuldstændighed, gennemsigtighed og brugervenlighed med til at give en effektiv og sikker proces.

Er tallene afstemt, kan du sende en standardpakke ud uden manuel behandling af data i diverse formater – eller brugerne kan endda selv fordybe sig i dataene. For du mindsker risikoen for fejl og mangler i forbindelse med rapporteringen, når du reducerer det manuelle arbejde.

Informationerne er oppe i skyen, og de bliver opdateret konstant. Det fjerner risikoen for, at ’gamle’ versioner af rapporter kommer i omløb på mailserveren. Og det giver gode betingelser for, at resten af organisationen forstår finansafdelingens planlægnings- og analysearbejde – og for at indsatsen skaber den værdi, den skal.

Bestil e-bogen “Rolling forecasts: how to achieve business agility with dynamic planning”

Har du det, som om du kun har fået en lille ’amuse-bouche’ – og er du sulten efter mere FP&A-viden? Det er der heldigvis råd for. For det første vil vi anbefale dig at læse Jeudan-interviewet her og at suse ind på vores faglige blog hvor du finder flere interviews og artikler om finansiel planlægning.

Derudover har Workday Adaptive Planning begået e-bogen “Rolling forecasts: how to achieve business agility with dynamic planning” om, hvordan du kan skabe en agil virksomhed med dynamisk planlægning.

Du kan bestille bogen ved at sende en e-mail til info@basico.dk – det eneste, den koster, er din mailadresse.

Vælg det rigtige planlægningsværktøj til din SaaS-forretning

Cloud-baserede finansielle planlægnings- og analyseværktøjer kan være med til at løse de ’klassiske’ problemstillinger, som langt de fleste SaaS- og abonnementsforretninger bokser med. Men de kan også hjælpe finansfunktionens planlægnings- og analyseafdeling med at nå deres ambitioner om at levere kvalitetsarbejde, som løfter den samlede forretning.

I FITS arbejder vi med en række applikationer og værktøjer, der alle som én har til formål at lette og optimere arbejdet i finansfunktionen. Du er meget velkommen til at række ud til Partner Morten Boldsen for en uformel snak om, hvad vi kan gøre for dig og det teknologiske fundament i din finansfunktion.

en

en

da

da